SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Во 2 полугодии могут наблюдаться просадки по чистой прибыли Группы М.видео-Эльдорадо - Промсвязьбанк

- 25 августа 2022, 14:48

- |

Группа М.Видео-Эльдорадо в 1 полугодии 2022 года увеличила выручку на 1,5% г/г, до 218,815 млрд рублей. Общие продажи (GMV) повысились на 1,5%, до 262,177 млрд рублей, но, в частности, во 2 квартале GMV сократился на 29,2% г/г (до 85,044 млрд рублей). EBITDA за полугодие выросла на 51,1% г/г, до 7,002 млрд рублей, рентабельность этого показателя составила 3,2% по сравнению с 2,2% в первом полугодии 2021 года. Чистый убыток увеличился на 31,1%, до 3,747 млрд рублей, из-за роста финансовых расходов и расходов на амортизацию, что было частично компенсировано ростом показателя EBITDA. Общий долг М.Видео-Эльдорадо вырос на 4,2% г/г, до 70,8 млрд рублей, чистый долг — на 6,2% г/г, до 67,926 млрд рублей. Соотношение чистого долга к скорректированной EBITDA сохраняется у нормальных уровней: 2,3х против 2,7х на конец 2021 года.

Мы нейтрально смотрим на отчет компании: некоторое снижение было ожидаемо из-за результатов 2 квартала, поскольку санкции значительно сказались на ввозе в страну бытовой техники и электроники, что и являлось ключевым товаром реализации М.Видео. По большому счету результаты 1 полугодия отражают ажиотажный спрос в 1 квартале и снижение потребительской активности во 2-ом.

( Читать дальше )

Мы нейтрально смотрим на отчет компании: некоторое снижение было ожидаемо из-за результатов 2 квартала, поскольку санкции значительно сказались на ввозе в страну бытовой техники и электроники, что и являлось ключевым товаром реализации М.Видео. По большому счету результаты 1 полугодия отражают ажиотажный спрос в 1 квартале и снижение потребительской активности во 2-ом.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Новости рынков |В условиях кризиса бумаги Белуги выглядит бенефициаром - Солид

- 25 августа 2022, 14:23

- |

Акции «Белуги» сегодня прибавляют более 5%. Ранее мы упоминали, что ждем выхода сильной отчетности и роста акций.

Компания успешно развивает сеть Винлаб и движется даже с опережением стратегии 2024.

Что касается дальнейших перспектив «Белуги», то нам, как и ранее, нравится этот бизнес, а в условиях кризиса он выглядит даже бенефициаром.ИФК «Солид»

Компания успешно развивает сеть Винлаб и движется даже с опережением стратегии 2024.

Новости рынков |Ozon - все еще "ТОП"? - Кубышка. Финансы

- 24 августа 2022, 20:53

- |

В СМИ появляется все больше интересных новостей связанных с компанией, а также совсем недавно у маркетплейса вышел отчет за 2 квартал 2022 года.

Давайте поподробнее разберем результаты маркетплейса за этот период и для себя выявим очевидные плюсы и минусы покупки акций компании.

Ozon — российский универсальный интернет-магазин, одна из самых ценных российских интернет-компаний, по данным Forbes. Ozon предоставляет клиентам широкий выбор товаров и осуществляет доставку на дом в 11 часовых поясах России. Компания основана в 1998 году, штаб-квартира расположена в Москве.

( Читать дальше )

Давайте поподробнее разберем результаты маркетплейса за этот период и для себя выявим очевидные плюсы и минусы покупки акций компании.

Ozon — российский универсальный интернет-магазин, одна из самых ценных российских интернет-компаний, по данным Forbes. Ozon предоставляет клиентам широкий выбор товаров и осуществляет доставку на дом в 11 часовых поясах России. Компания основана в 1998 году, штаб-квартира расположена в Москве.

( Читать дальше )

Новости рынков |Отчетности Ozon за 2 квартал преподнесла рынку большой сюрприз со знаком плюс - Синара

- 24 августа 2022, 11:05

- |

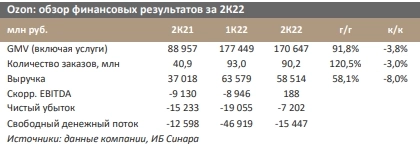

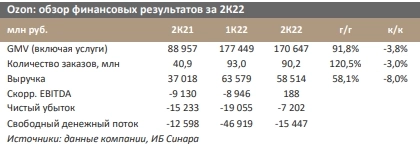

Ozon в 2К22 впервые в истории отчитывается с прибылью на уровне скорректированной EBITDA

Объявившая вчера финансовые результаты за 2К22, компания Ozon впервые в своей истории показала прибыль на уровне скорректированного квартального показателя EBITDA. Рост оборота от продаж (GMV) замедлился до 92% г/г (против 139% г/г в 1К22), а сам показатель составил 171 млрд руб. Скорректированная прибыль по строке EBITDA составила 188 млн руб. (против убытка в 9,1 млрд руб. годом ранее), чистый убыток — 7,2 млрд руб. Эффект масштаба и повышение эффективности позволили улучшить отношение валовой прибыли к GMV на 6,1 п. п. до 19,5%, при этом валовая прибыль увеличилась на 180% г/г до 33 млрд руб. Ozon по-прежнему генерирует отрицательный свободный денежный поток (-15,4 млрд руб. в 2К22), но даже по сравнению с предыдущим кварталом он значительно уменьшился.

Синара ИБ

Объявившая вчера финансовые результаты за 2К22, компания Ozon впервые в своей истории показала прибыль на уровне скорректированного квартального показателя EBITDA. Рост оборота от продаж (GMV) замедлился до 92% г/г (против 139% г/г в 1К22), а сам показатель составил 171 млрд руб. Скорректированная прибыль по строке EBITDA составила 188 млн руб. (против убытка в 9,1 млрд руб. годом ранее), чистый убыток — 7,2 млрд руб. Эффект масштаба и повышение эффективности позволили улучшить отношение валовой прибыли к GMV на 6,1 п. п. до 19,5%, при этом валовая прибыль увеличилась на 180% г/г до 33 млрд руб. Ozon по-прежнему генерирует отрицательный свободный денежный поток (-15,4 млрд руб. в 2К22), но даже по сравнению с предыдущим кварталом он значительно уменьшился.

Положительное значение в строке скорректированной EBITDA в отчетности Ozon за 2К22 преподнесло рынку большой сюрприз со знаком плюс. Ситуация с конвертируемыми облигациями далека от разрешения, а свободный денежный поток остается в минусе, но усилия компании по улучшению юнитэкономики определенно приносят плоды, и новости должны оказать поддержку котировкам в краткосрочной перспективе.Белов Константин

Синара ИБ

Новости рынков |Результаты Ozon оказались позитивными - Промсвязьбанк

- 23 августа 2022, 21:46

- |

По итогам II квартала 2022 г. выручка OZON увеличилась на 58% г/г, до 58,5 млрд руб. Скорректированная EBITDA составила 188 млн руб. Совокупный оборот товаров (GMV) вырос на 92% г/г, до 170,6 млрд руб. Количество заказов увеличилось на 121% г/г, до 90,2 млн. Операционные расходы выросли на 35% г/г, до 66,5 млрд руб., однако, как процент от GMV они снизились и составили 39% против 55,5% годом ранее. Чистый убыток компании сократился до -7,2 млрд руб. по сравнению с -15,2 млрд руб. годом ранее.

Мы позитивно оцениваем результаты OZON. Рост выручки компании произошел за счет сегмента услуг (рост 185% г/г) из-за увеличения комиссионных, рекламных и других доходов. GMV вырос из-за сильного увеличения количества заказов. Скорректированная EBITDA достигла положительного значения в 188 млн руб. против убытка 9,1 млрд руб. годом ранее из-за оптимизации расходов. Данный показатель, как процент от GMV, также вышел в плюс и составил 0,1% по сравнению с -10,3% в прошлом году за счет оптимизации удельной себестоимости заказа. Увеличение операционных расходов было обусловлено ростом количества заказов, а также инвестициями в IT, привлечением сторонних специалистов и другие продукты. Несмотря на увеличение операционных расходов, их доля от GMV снизилась, что говорит о проделанной работе над оптимизацией и, что в конечном итоге и позволило компании выйти в плюс по EBITDA и сократить чистый убыток.

Мы позитивно оцениваем результаты OZON. Рост выручки компании произошел за счет сегмента услуг (рост 185% г/г) из-за увеличения комиссионных, рекламных и других доходов. GMV вырос из-за сильного увеличения количества заказов. Скорректированная EBITDA достигла положительного значения в 188 млн руб. против убытка 9,1 млрд руб. годом ранее из-за оптимизации расходов. Данный показатель, как процент от GMV, также вышел в плюс и составил 0,1% по сравнению с -10,3% в прошлом году за счет оптимизации удельной себестоимости заказа. Увеличение операционных расходов было обусловлено ростом количества заказов, а также инвестициями в IT, привлечением сторонних специалистов и другие продукты. Несмотря на увеличение операционных расходов, их доля от GMV снизилась, что говорит о проделанной работе над оптимизацией и, что в конечном итоге и позволило компании выйти в плюс по EBITDA и сократить чистый убыток.

На фоне таких положительных результатов бумаги компании выросли. Мы рекомендуем держать акции OZON.Промсвязьбанк

Новости рынков |OZON - лучшая идея с учетом темпов роста бизнеса - ИВА Партнерс

- 23 августа 2022, 19:46

- |

OZON отчитался за 2 кв 2022 года.

Впервые квартальная скорректированная EBITDA вышла в положительную зону (+0,2 млрд RUR против -9.1 млрд во 2-м квартале 2021 года). Для быстрорастущей компании, создававшей по 10-15 миллиардов рублей убытков ежеквартально – это знаменательное событие. При этом акции самого эмитента торгуются ниже цены старта торгов на Мосбирже в ноябре 2020. 2674 рубля против 1513. Рост бизнеса эмитента продолжается. +113% прирост GMV полугодие к полугодию и +144% прирост заказов. Следующий этап – это выход на положительную чистую прибыль и достижение GMV в 1 трлн рублей. Такими темпами это будет достигнуто уже в следующем году. Переход к положительной EBITDA должен был бы вызвать стремительный рост в акциях маркетплейса, но роста нет +7,76% за день — называть ростом в нынешних условиях не получается. В этот же день акции ЦИАН выросли на +7,16%.

ИК «ИВА Партнерс»

Впервые квартальная скорректированная EBITDA вышла в положительную зону (+0,2 млрд RUR против -9.1 млрд во 2-м квартале 2021 года). Для быстрорастущей компании, создававшей по 10-15 миллиардов рублей убытков ежеквартально – это знаменательное событие. При этом акции самого эмитента торгуются ниже цены старта торгов на Мосбирже в ноябре 2020. 2674 рубля против 1513. Рост бизнеса эмитента продолжается. +113% прирост GMV полугодие к полугодию и +144% прирост заказов. Следующий этап – это выход на положительную чистую прибыль и достижение GMV в 1 трлн рублей. Такими темпами это будет достигнуто уже в следующем году. Переход к положительной EBITDA должен был бы вызвать стремительный рост в акциях маркетплейса, но роста нет +7,76% за день — называть ростом в нынешних условиях не получается. В этот же день акции ЦИАН выросли на +7,16%.

Оборот по акциям OZON при этом в 10 раз больше среднего оборота за последние 5 торговых дней – 3 млрд против 300 млн. Очевидно, хорошие новости иностранными держателями акций OZON используются для выхода из позиций, а локальные инвесторы не готовы к сильным покупкам в OZON в связи с тем, что на Мосбирже торгуются депозитарные расписки OZON, судьба которых не очевидна в период международного обострения. Но если идти на риск, OZON, пожалуй, лучшая идея с учетом темпов роста бизнеса.Тузов Артем

ИК «ИВА Партнерс»

Новости рынков |Рост выручки Zoom продолжает замедляться - Синара

- 23 августа 2022, 16:12

- |

Скорректированная прибыль Zoom Video Communications во втором квартале 2023 ф. г. (закончился 31 июля) составила $1,05 на акцию, на 12% превысив ожидания рынка. При этом выручка в размере $1,1 млрд оказалась на 2% ниже консенсус-прогноза FactSet.

На 8 ноября запланирован «День инвестора», в рамках которого компания представит новую стратегию развития.

В отчетном квартале выручка Zoom выросла всего на 8% г/г, обновив минимум по темпу увеличения показателя за всю историю компании. Торможение связано с падением спроса на видеоконференции ввиду постепенного выхода из пандемии COVID-19 и возвращения сотрудников компаний в офисы.

Рентабельность по скорректированной операционной прибыли снизилась на 6 п. п., поскольку расходы на продажи и маркетинг увеличились сразу на 35% г/г, значительно опередив рост выручки (+8%).

Менеджмент компании обнародовал новый прогноз скорректированной прибыли на 2023 ф. г., на 2% ниже предыдущего ($3,66–3,69 на акцию вместо $3,70–3,77). Ориентир по выручке снижен на 3% — с $4,53–4,55 млрд до $4,38– 4,4 млрд, то есть выручка, по оценкам руководства Zoom, вырастет на 7% г/г. Напомним, что в лучшие для Zoom дни (как в 2020 г.) выручка росла в годовом сопоставлении более чем вчетверо. Несмотря на предпринимаемые Zoom попытки диверсифицировать бизнес, в том числе через запуск облачного телефонного сервиса Zoom Phone, темпы роста выручки, по консенсус-прогнозу рынка, останутся в ближайшие три года на уровне 8–10%. Коэффициент P/E 2023П Zoom, рассчитанный по нашим оценкам, достигает 25,8, что нам видится достаточно высоким значением, если учесть прогнозируемые темпы роста выручки в диапазоне 8–10%.

( Читать дальше )

На 8 ноября запланирован «День инвестора», в рамках которого компания представит новую стратегию развития.

В отчетном квартале выручка Zoom выросла всего на 8% г/г, обновив минимум по темпу увеличения показателя за всю историю компании. Торможение связано с падением спроса на видеоконференции ввиду постепенного выхода из пандемии COVID-19 и возвращения сотрудников компаний в офисы.

Рентабельность по скорректированной операционной прибыли снизилась на 6 п. п., поскольку расходы на продажи и маркетинг увеличились сразу на 35% г/г, значительно опередив рост выручки (+8%).

Менеджмент компании обнародовал новый прогноз скорректированной прибыли на 2023 ф. г., на 2% ниже предыдущего ($3,66–3,69 на акцию вместо $3,70–3,77). Ориентир по выручке снижен на 3% — с $4,53–4,55 млрд до $4,38– 4,4 млрд, то есть выручка, по оценкам руководства Zoom, вырастет на 7% г/г. Напомним, что в лучшие для Zoom дни (как в 2020 г.) выручка росла в годовом сопоставлении более чем вчетверо. Несмотря на предпринимаемые Zoom попытки диверсифицировать бизнес, в том числе через запуск облачного телефонного сервиса Zoom Phone, темпы роста выручки, по консенсус-прогнозу рынка, останутся в ближайшие три года на уровне 8–10%. Коэффициент P/E 2023П Zoom, рассчитанный по нашим оценкам, достигает 25,8, что нам видится достаточно высоким значением, если учесть прогнозируемые темпы роста выручки в диапазоне 8–10%.

( Читать дальше )

Новости рынков |Результаты Черкизово во 2 полугодии будут лучше - Промсвязьбанк

- 22 августа 2022, 20:18

- |

По итогам I полугодия 2022 г. выручка Черкизово увеличилась на 20,1% г/г, до 88,9 млрд руб. Валовая прибыль снизилась на 20,6% г/г, до 19,2 млрд руб., а ее рентабельность сократилась до 21,5% с 32,6% годом ранее. Скорректированная EBITDA выросла на 12,1% г/г и составила 12,4 млрд руб. Рентабельность по EBITDA снизилась до 13,9% с 14,9% в прошлом году. Чистая прибыль упала на 48,9% г/г, до 6,9 млрд руб., рентабельность снизилась до 7,7% с 18,2% годом ранее. Чистый долг увеличился на 31,5% г/г, до 94,4 млрд руб.

Мы умеренно позитивно оцениваем результаты Черкизово. Рост выручки компании произошел за счет сегментов курицы (цена реализации выросла на 11,8% г/г, объем продаж снизился на 1,4% г/г) и мясопереработки (цена реализации выросла на 33%, объем продаж вырос на 3,6% г/г), а также приобретения части активов. Снижение рентабельности по EBITDA вызвано сокращением результатов в сегментах свинины и растениеводства. На снижение чистой прибыли повлияли процентные расходы, которые увеличились на 54% г/г из-за повышения ставок в начале года. Рост чистого долга обусловлен новыми приобретениями, а также инвестициями в строительство маслоэкстракционного завода. Совет директоров компании в мае не рекомендовал выплачивать дивиденды за 2021 г., на настоящий момент информация по выплатам отсутствует. Учитывая непростые условия первого полугодия, снижение чистой прибыли и рентабельности оказалось не таким сильным как ожидалось, бумаги отреагировали ростом.

Мы умеренно позитивно оцениваем результаты Черкизово. Рост выручки компании произошел за счет сегментов курицы (цена реализации выросла на 11,8% г/г, объем продаж снизился на 1,4% г/г) и мясопереработки (цена реализации выросла на 33%, объем продаж вырос на 3,6% г/г), а также приобретения части активов. Снижение рентабельности по EBITDA вызвано сокращением результатов в сегментах свинины и растениеводства. На снижение чистой прибыли повлияли процентные расходы, которые увеличились на 54% г/г из-за повышения ставок в начале года. Рост чистого долга обусловлен новыми приобретениями, а также инвестициями в строительство маслоэкстракционного завода. Совет директоров компании в мае не рекомендовал выплачивать дивиденды за 2021 г., на настоящий момент информация по выплатам отсутствует. Учитывая непростые условия первого полугодия, снижение чистой прибыли и рентабельности оказалось не таким сильным как ожидалось, бумаги отреагировали ростом.

Во втором полугодии ждем повышения результатов из-за стабилизации экономики, налаживания логистики и, как следствие, снижения издержек. Рекомендуем держать акции компании.Промсвязьбанк

Новости рынков |Основным вопросом для инвесторов к Магниту являются сроки возобновления дивидендных выплат - Газпромбанк

- 22 августа 2022, 15:07

- |

Магнит опубликовал результаты по МСФО за 2К22

Финансовые результаты Магнита за 2К22 оказались ожидаемо сильными. Валовая и EBITDA рентабельность подросли несущественно – на 6 б.п. и 4 б.п., что с учетом консолидации сети «Дикси», имевшей исторически гораздо более низкую рентабельность, фактически означает существенное улучшение маржинальности приобретенного актива. Чистый операционный денежный поток вырос в 2,5 раза благодаря увеличению операционной рентабельности, а также оптимизации запасов, что позволило снизить задолженность до уровня, соответствовавшего периоду до покупки Дикси (чистый долг/EBITDA 1,2x).

«Газпромбанк»

В случае появления какой-либо ясности рынок может достаточно активно отреагировать ростом котировок акций, поскольку у Магнита есть потенциал для выплаты существенных дивидендов. Среди ключевых предстоящих дат для компании следует отметить 26 августа (закрытие программы ГДР), а также 30 августа (делистинг ГДР с Лондонской биржи)

Финансовые результаты Магнита за 2К22 оказались ожидаемо сильными. Валовая и EBITDA рентабельность подросли несущественно – на 6 б.п. и 4 б.п., что с учетом консолидации сети «Дикси», имевшей исторически гораздо более низкую рентабельность, фактически означает существенное улучшение маржинальности приобретенного актива. Чистый операционный денежный поток вырос в 2,5 раза благодаря увеличению операционной рентабельности, а также оптимизации запасов, что позволило снизить задолженность до уровня, соответствовавшего периоду до покупки Дикси (чистый долг/EBITDA 1,2x).

По нашему мнению, основным вопросом для инвесторов являются сроки возобновления дивидендных выплат.Ибрагимов Марат

«Газпромбанк»

В случае появления какой-либо ясности рынок может достаточно активно отреагировать ростом котировок акций, поскольку у Магнита есть потенциал для выплаты существенных дивидендов. Среди ключевых предстоящих дат для компании следует отметить 26 августа (закрытие программы ГДР), а также 30 августа (делистинг ГДР с Лондонской биржи)

Новости рынков |Прогноз прибыли Applied Materials на 4К22 ф. г. выше ожиданий рынка - Синара

- 19 августа 2022, 18:20

- |

Скорректированная прибыль Applied Materials в 3К22 ф. г. (закончился 31 июля) составила $1,94 на акцию, выручка — $6,52 млрд. Оба показателя превысили консенсус-прогноз аналитиков, опрошенных FactSet ($1,78 и $6,26 млрд), на 9% и 4% соответственно.

Темпы роста выручки Applied Materials снизились с 12% в 2К22 ф. г. до 5% г/г в 3К22 из-за проблем с поставками.

Выручка в сегменте полупроводниковых систем (который принес 73% общих доходов в 3К22) увеличилась на 6% г/г, продажи оборудования для литографии и производства логических микросхем (66% от сегмента полупроводниковых систем) выросли на 11% г/г.

( Читать дальше )

Темпы роста выручки Applied Materials снизились с 12% в 2К22 ф. г. до 5% г/г в 3К22 из-за проблем с поставками.

Выручка в сегменте полупроводниковых систем (который принес 73% общих доходов в 3К22) увеличилась на 6% г/г, продажи оборудования для литографии и производства логических микросхем (66% от сегмента полупроводниковых систем) выросли на 11% г/г.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс